Release 2.11.0: Upgrades/Downgrades, Proratierte Abrechnung und ein neuer PSP

/0 Kommentare/in News/von Norbert SchollumMit dem Release 2.11.0 erreicht unsere Subscription-Management-Software Fakturia einen wichtigen Meilenstein in der Roadmap: Nach vielen Jahren Entwicklungszeit können wir mit Stolz verkünden, dass die Software nun als „Feature complete“ gilt, dh. alle von uns geplanten Hauptfunktionalitäten sind nun umgesetzt und nutzbar.

Die neue Version 2.11.0 steht seit dem 09.08.2019 auf Sandbox und Produktivsystem zur Verfügung und bringt folgende Erweiterungen und Updates:

Upgrades/Downgrades von Verträgen mit proratierter Abrechnung

In den seltensten Fällen bleiben die Artikel einer Subscription über die gesamte Vertragslaufzeit konstant. Möchte der Kunde während der bereits laufenden Abrechnungsperiode in einen neuen Tarif wechseln, stellt dies das Abrechnungswesen vor eine ganz besondere Herausforderung: Die proratierte (anteilige) Abrechnung. Dank der neuen Upgrade/Downgrade Funktion, meistern Sie diese Herausforderung mit Fakturia nun vollautomatisiert.

Fakturia unterscheidet dabei zwischen zwei Upgrade/Downgrade Varianten:

- Kleines Upgrade/Downgrade: Hier bleibt der Vertragsrahmen (Laufzeit, Abrechnungsintervall etc.) konstant, nur der gebuchte Artikel ändert sich.

- Großes Upgrade/Downgrade: In diesem Fall ändern sich Vertragsrahmen und Artikel. (z. B. Wechsel von monatlicher Abrechnung in jährliche Abrechnung)

Keyfeatures der Upgrade/Downgrade Funktion:

- Jederzeitiger Wechsel in eine neue Vertrags- bzw. Tarifvariante

- Upgrade/Downgrade sowohl in der Vergangenheit als auch in der Zukunft

- Anteilige (proratierte) Abrechnung inkl. Korrekturrechnungen

- Nachvollziehbare Vertragsübergänge

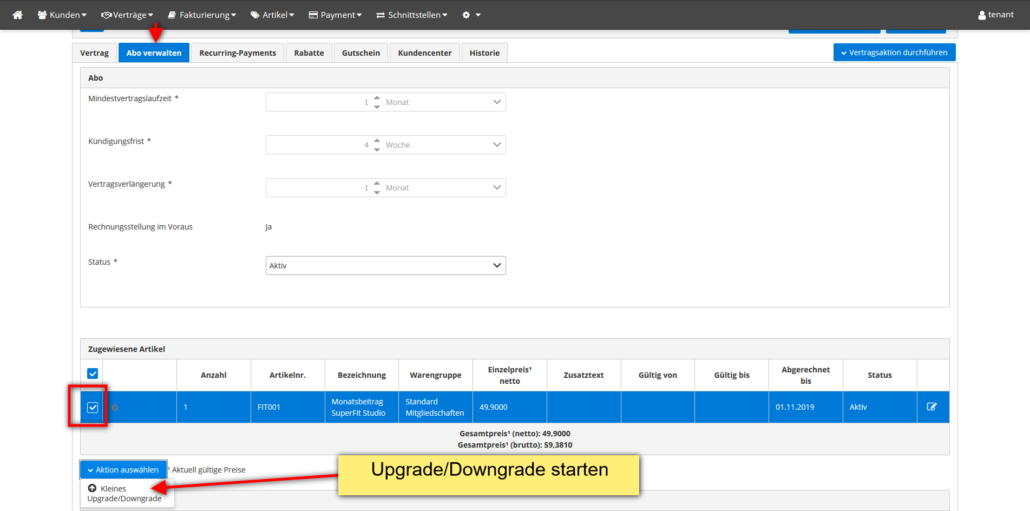

So führen Sie ein kleines Upgrade/Downgrade durch:

Den betreffenden Vertrag öffnen und im Tab „Abo verwalten“ die Artikel auswählen, die im Zuge des Updates/Downgrades entfernt bzw. ausgetauscht werden sollen.

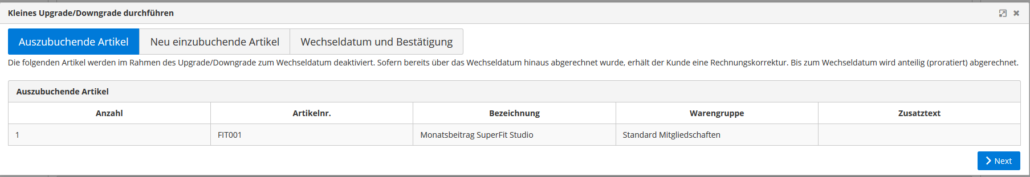

Nach Auswahl des Punktes „Kleines Upgrade/Downgrade“ im Actionmenü öffnet sich der Upgrade-Dialog. Sie erhalten zunächst einen Überblick über die Artikel, die beim Upgrade ausgebucht werden:

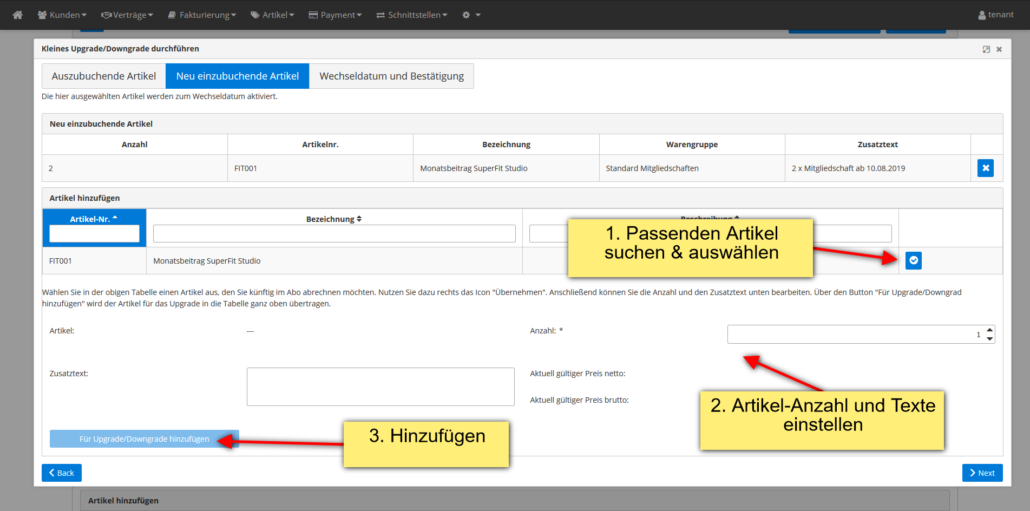

Im folgenden Schritt wählen Sie die Artikel aus, die neu eingebucht werden sollen:

In unserem Beispiel war am 01.08.2019 Vertragsbeginn und der Kunde hatte 1 x Mitgliedschaft im Fitnessstudio gebucht. Am 10.08.2019 soll eine Änderung der Anzahl der Mitgliedschaften erfolgen (der Sohn will ebenfalls das Studio nutzen). Wir wählen also als Ersatzartikel den identischen Artikel aus und stellen als neue Anzahl „2“ ein.

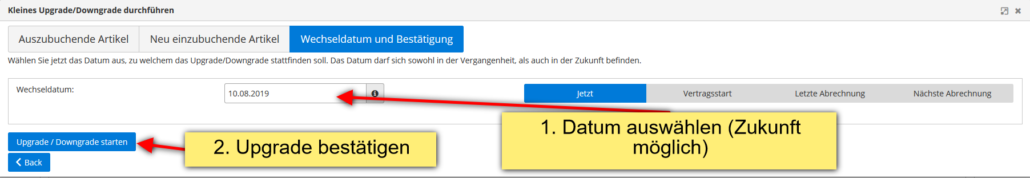

Im nachfolgenden Schritt wird das Wechseldatum bestimmt:

Über den Button „Upgrade / Downgrade starten“ wird der Upgrade-Vorgang bestätigt.

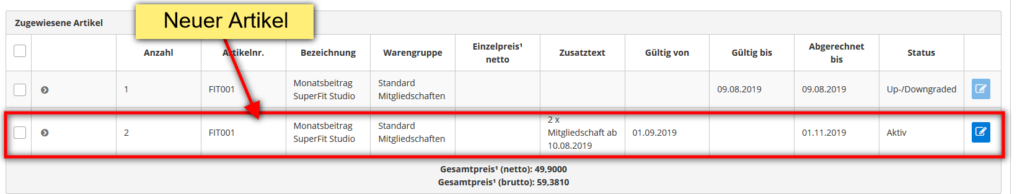

Die Aboartikel-Übersicht sieht nun wiefolgt aus:

Im oberen Bildschirmbereich findet sich nun je nach Szenario die folgende Meldung:

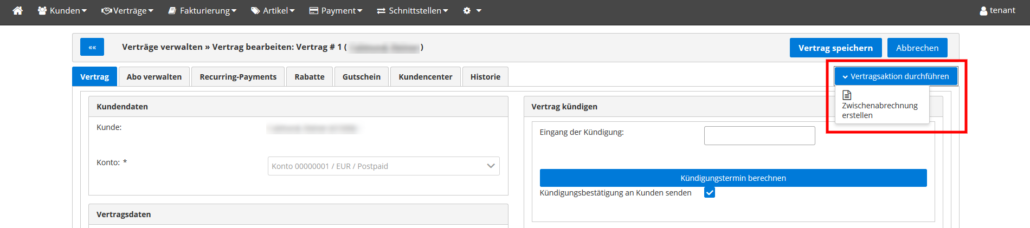

Damit die offenen Leistungen (Korrektur- und Pro rata Buchungen aus dem Upgrade) dem Kunden in Rechnung gestellt werden, führen Sie über das Aktionsmenü „Vertragsaktion durchführen“ eine Zwischenabrechnung durch.

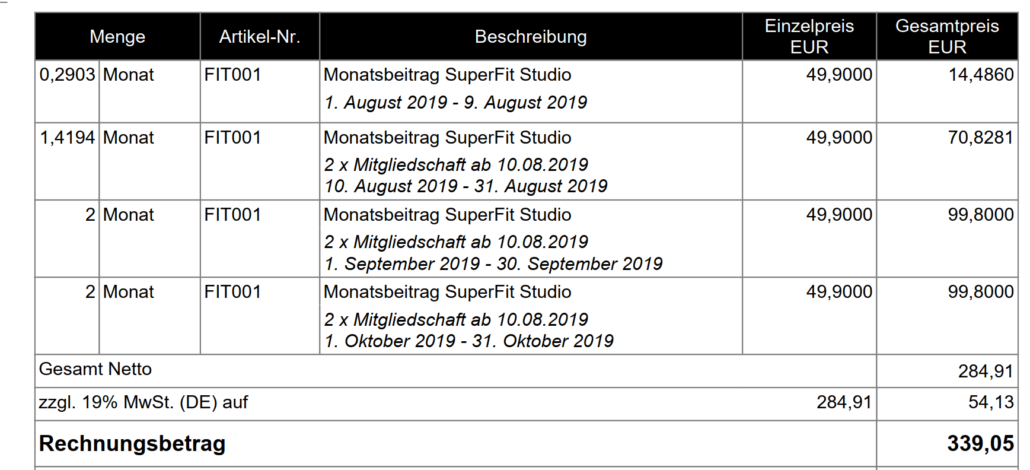

Der Kunde erhält nach dem Upgrade und der Zwischenabrechnung nun automatisch folgende Dokumente per E-Mail:

- Eine Korrekturrechnung für bereits abgerechnete Mitgliedschaften ab 01.08. (1 Mitglied)

- Anteilige Abrechnung 1 Mitglied vom 01.08. bis 09.08.

- Anteilige Abrechnung 2 Mitglieder vom 10.08. – 31.08.

- Weitere Monate im Voraus für 2 Mitglieder

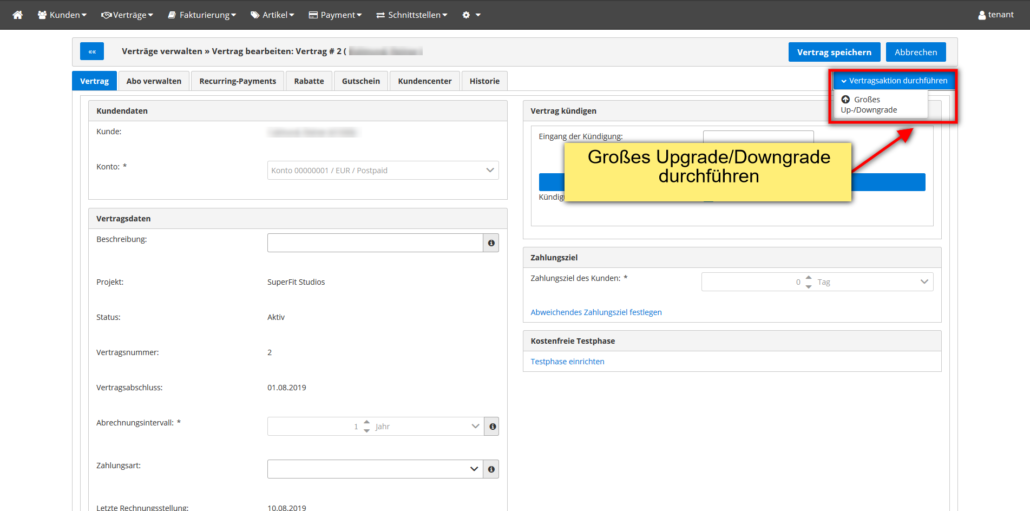

So führen Sie ein großes Upgrade/Downgrade durch:

In unserem Beispiel bucht der Kunde am 01.08. ein Fitnessstudio-Abo mit jährlicher Zahlweise. Am 10.08. möchte er doch lieber monatlich bezahlen. Wir öffnen den betreffenden Vertrag und wählen über das Aktionsmenü rechts oben den Punkt „Großes Upgrade/Downgrade„:

Im folgenden Dialog wählen Sie das Wechseldatum aus:

Die Option „Vertragsbeginn vererben“ bewirkt, dass der neue Vertrag am identischen Datum startet, wie der bisherige Vertrag. Wenn Sie eine Vertragsvorlage wählen, müssen Sie im Bearbeitungsdialog für den neuen Vertrag kaum noch Eingaben vornehmen.

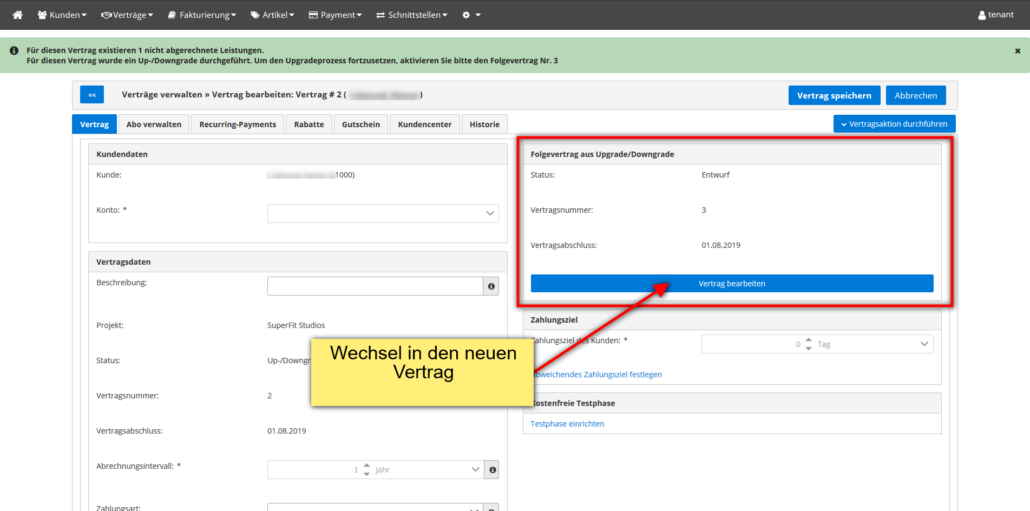

Mit Betätigung des Buttons „Upgrade / Downgrade starten“ erfolgt der Vertragswechsel. Die Bearbeitungsmaske danach sieht wiefolgt aus:

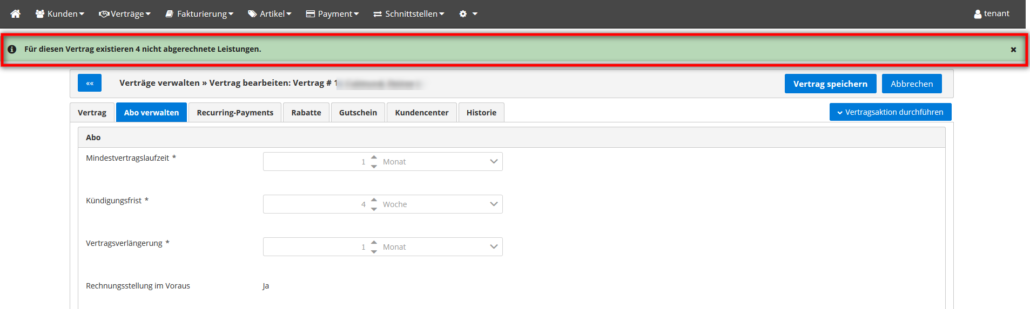

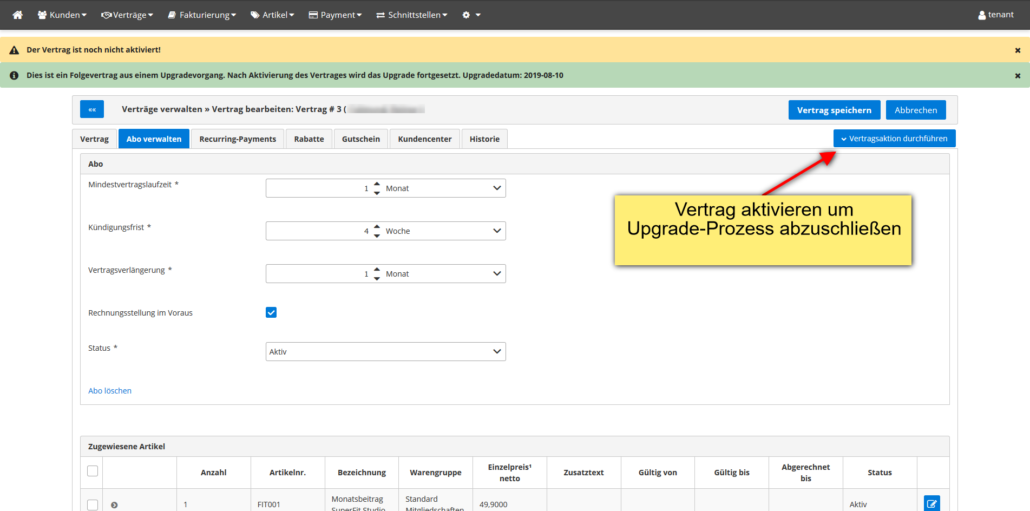

Lt. Hinweismeldung gibt eine nicht abgerechnete Leistung. Führen Sie auch hier wieder die Zwischenabrechnung durch. Danach wechseln Sie über „Vertrag bearbeiten“ in den Nachfolgevertrag.

Anschließend muss u. U. erneut eine Zwischenabrechnung erstellt werden. Der Kunde erhält im Zuge des Updates folgende Dokumente bzw. E-Mails:

- Korrekturrechnung für den Jahresbeitrag

- Neue Rechnung mit anteiligem Jahresbeitrag vom 01.08. – 09.08. (alter Vertrag)

- Neue Rechnung mit anteiligem Monatsbeitrag vom 10.08. – 31.08. (neuer Vertrag)

Das Upgrade ist vollzogen und dem Kunden wird nun künftig der Monatsbeitrag berechnet.

Unterstützung des Bezahlanbieters „Stripe“

Mit dem US-amerikanischen Paymentprovider Stripe stehen ab sofort insgesamt 4 Bezahlanbieter für die Abwicklung des Payment-Prozesses zur Verfügung. Aktuell unterstützt Fakturia die Bezahlart „Kreditkarte“, künftig werden auch Lastschriften möglich sein.

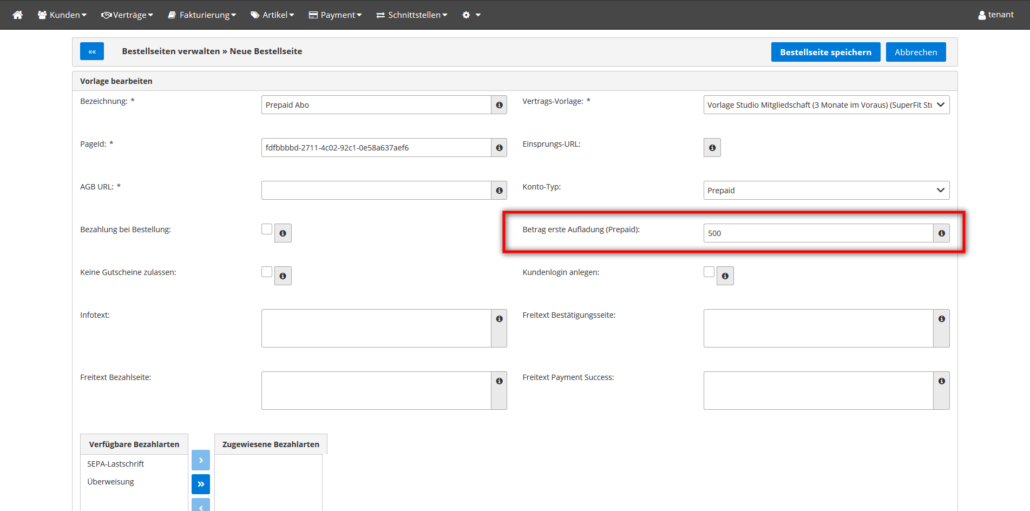

Bestellseiten: Aufladungsbetrag bei Prepaid frei definierbar

Bei den Signup-Pages wurde für das Abrechnungsmodell „Prepaid“ bisher der erste Aufladungsbetrag über den Betrag der ersten Rechnung automatisch ermittelt. Mittels einem neuen Feld in der Maske für die Bestellseiten kann dieser Erstaufladungsbetrag nun vorgegeben werden:

Release 2.10.0: SEPA-Sammelüberweisung

/0 Kommentare/in News/von Norbert SchollumDie Fakturia Version 2.10.0 ist seit dem 05.07.2019 auf Sandbox und Produktivsystem verfügbar und wartet mit folgenden Funktionserweiterungen auf:

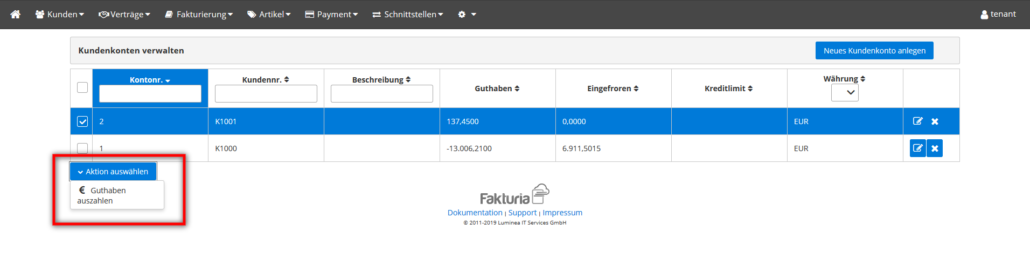

Auszahlung von Kundenguthaben durch SEPA-Sammelüberweisung

Sammeln sich auf den Debitorenkonten Ihrer Kunden beispielsweise durch Gutschriften oder Rechnungskorrekturen Guthaben an, ermöglicht die neue Auszahlungsfunktion eine Automatisierung des Auszahlungsprozesses. Dabei erstellt Fakturia für die gewünschten Kundenkonten eine SEPA-Sammelüberweisung als XML-Datei, welche ganz einfach in das Onlinebanking importiert werden kann.

Um eine Auszahlung durchzuführen wählen Sie zunächst in der Kontenübersicht (Kunden -> Kundenkonten) die Debitorenkonten mit Guthaben aus:

Über die Funktion Guthaben auszahlen wird eine Auszahlungsanforderung generiert. Wechseln Sie anschließend über Payment -> Auszahlungen in die Auszahlungsübersicht:

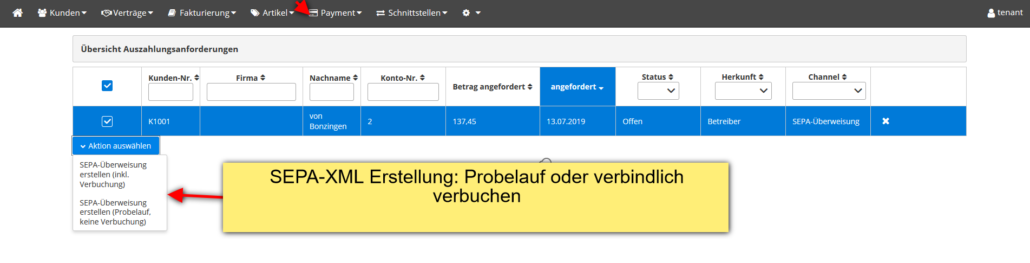

Wählen Sie jetzt die Auszahlungsanforderungen aus, die in einer SEPA-Sammelüberweisung zusammengefasst werden sollen. Über das Aktionsmenü haben Sie nun 2 Möglichkeiten:

- Sammelüberweisung verbindlich erstellen (inkl. Ausbuchung des Kundenguthabens)

- Probelauf für die XML-Erstellung: Es wird nur die Datei für die Sammelüberweisung erstellt ohne eine Verbuchung auf dem Kundenkonto

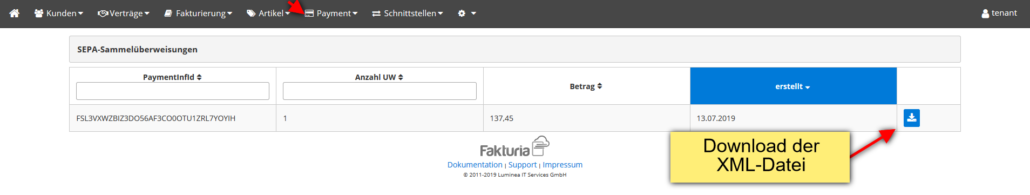

Sofern Sie verbindlich die Datei erstellt haben, finden Sie das Ergebnis über die Menüfolge Payment -> SEPA-Überweisungen:

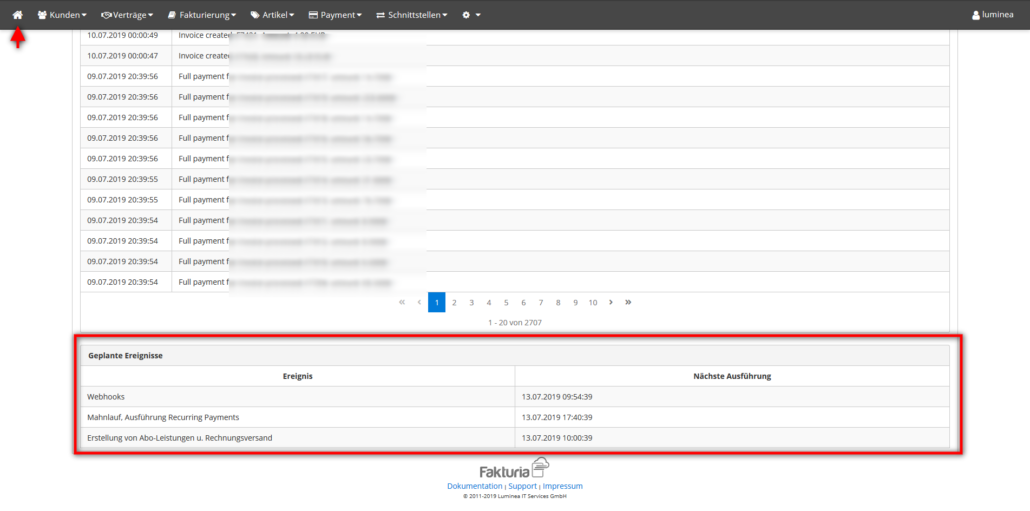

Anzeige von geplanten Ereignissen im Dashboard

Im unteren Bereich des Dashboards finden Sie nun eine Übersicht über die demnächst anstehenden Systemereignisse. Hier erkennen Sie auf einen Blick, wann z. B. die nächsten Rechnungen erstellt werden oder der nächste Mahnlauf stattfindet.

Release 2.9.0: Weiterer Paymentprovider und Addons

/0 Kommentare/in News/von Norbert SchollumPünktlich zum Quartalsende haben wir am 26.06.2019 die neue Fakturia Version 2.9.0 auf Sandbox und Produktivsystem ausgerollt. Folgende Funktionserweiterungen stehen zur Verfügung:

Bezahlabwicklung über ADYEN®

Ab sofort steht mit ADYEN® neben Wirecard und Heidelpay ein weiterer bekannter Payment-Service-Provider (PSP) zur Verfügung. ADYEN® hat seinen Sitz in den Niederlanden und ist für die im Herbst in Kraft tretenden Regelungen zur Strong Customer Authentication (SCA) bestens vorbereitet. Derzeit werden die Bezahlarten SEPA-Lastschrift und Kreditkarte zur vollautomatisierten Abwicklung der Bezahlvorgänge unterstützt. Treten Chargebacks bzw. Rückbelastungen auf, werden diese von Fakturia automatisch erkannt und entsprechend verbucht.

Einen Leitfaden zur Integration von ADYEN® finden Sie hier

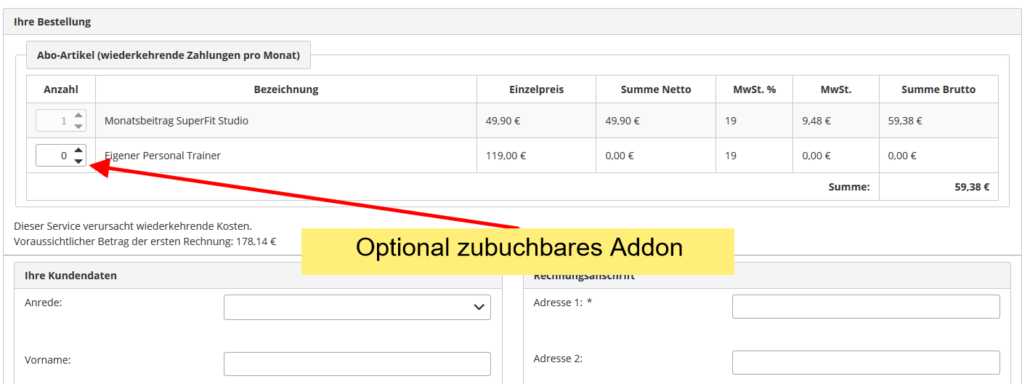

Signup-Pages: Optional zubuchbare Komponenten (Addons)

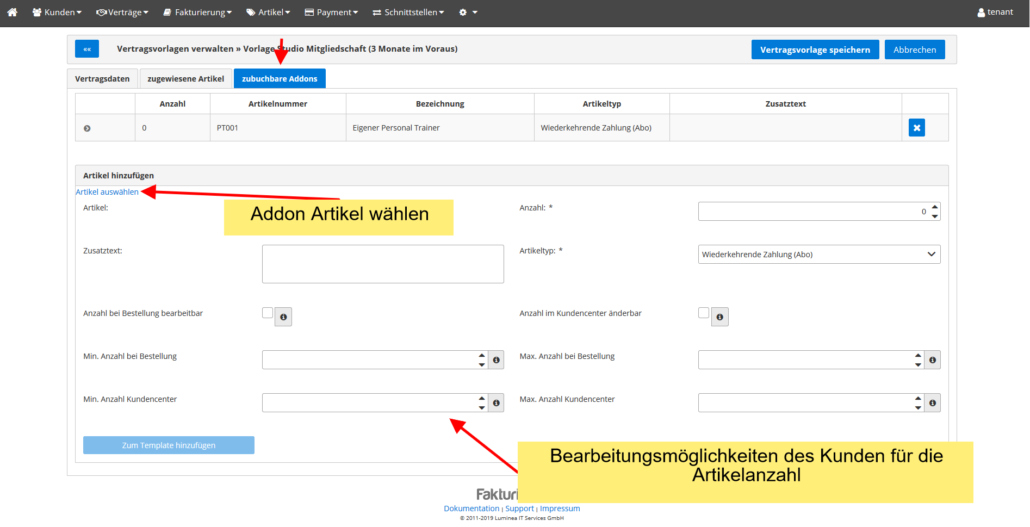

Mit unseren gehosteten Bestellseiten haben Ihre Kunden nun auch die Möglichkeit, den in einer Vertragsvorlage vordefinierten Leistungsumfang im Bestellformular um optionale Komponenten zu erweitern. Die Addons werden ganz einfach in der Vertragsvorlage erstellt:

Konfigurationsmöglichkeiten Addons:

- Addons für wiederkehrende und einmalige Leistungen

- Bearbeitbarkeit der Artikel-Anzahl einstellbar

- Begrenzung der buchbaren Artikelanzahl (min. / max.)

Beispiel einer Bestellseite mit Addons:

In einer weiteren Ausbaustufe ist geplant, dass Kunden im Selfservice-Portal eigenständig Addons zum laufenden Vertrag hinzubuchen können.

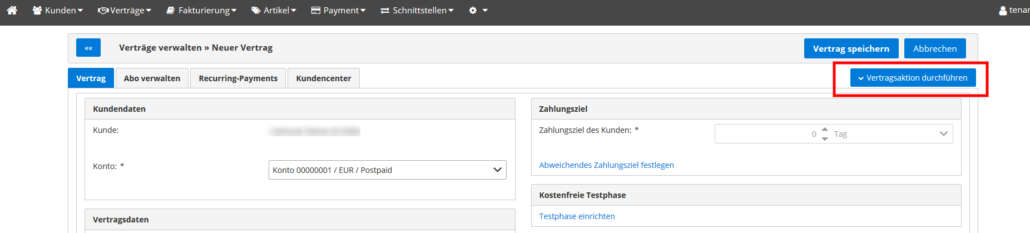

Optimierung der Vertragsverwaltung

Die Bearbeitungsmaske für Verträge wurde hinsichtlich Usability verbessert: Sämtliche Aktionen an einem Vertrag (Vertrag aktivieren, Vertrag stornieren etc.) lassen sich nun zentral über das neue Aktionsmenü oben rechts steuern:

Neue Funktion: Zwischenabrechnung für Verträge

Der Zeitpunkt der Rechnungserstellung war bisher stark durch die Automatisierung des Systems beeinflusst. So war es bis dato nicht möglich, für kurzfristig eingebuchte Leistungen eine Adhoc-Rechnung zu erzeugen. Die neue Funktion für die Zwischenabrechnung bringt nun mehr Flexibilität in den Abrechnungsprozess. Eine Zwischenabrechnung lässt sich ganz einfach über das neue Aktionsmenü erstellen:

Der Kunde erhält dann sofort eine Rechnung mit allen Leistungen, die aktuell noch nicht abgerechnet sind.

API-Erweiterungen

Auch bei unserer REST-API gab es wieder einige Ergänzungen:

- Abfrage von Vertragsvorlagen (ContractSubscriptionTemplate)

- Abfrage von Bestellungen (Order)

ADYEN ist ein eingetragenes Warenzeichen der ADYEN N.V., 1011 DJ, Amsterdam, NL. Unser Produkt Fakturia bietet eine Schnittstelle zu diesem Bezahldienstleister an.